Dịch vụ kế toán

của INNO

Các loại thu nhập nào phải nộp thuế thu nhập cá nhân?

Nội dung chính

- Đối tượng nào phải nộp thuế thu nhập cá nhân

- Cá nhân cư trú và không cư trú, thu nhập để tính thuế có gì khác nhau?

- Kỳ tính thuế

- Thu nhập từ tiền lương, tiền công

- Thu nhập của hộ kinh doanh

- Thu nhập của cá nhân từ việc cho thuê tài sản

- Thu nhập của đại lý xổ số, bảo hiểm, đa cấp

- Thu nhập từ đầu tư vốn

- Thu nhập từ chuyển nhượng vốn

- Thu nhập từ chuyển nhượng chứng khoán

- Thu nhập từ trúng thưởng, quà tặng, thừa kế

- Thu nhập từ bản quyền, nhượng quyền

Đối tượng nào phải nộp thuế thu nhập cá nhân

- Thuế thu nhập cá nhân (TNCN) là loại thuế trực thu, đánh vào cá nhân có phát sinh thu nhập chịu thuế không phân biệt quốc tịch, giới tính, độ tuổi,…

- Thuế thu nhập cá nhân áp dụng cho cả cá nhân cư trú và không cư trú.

Cá nhân cư trú và không cư trú, thu nhập để tính thuế có gì khác nhau?

Cá nhân cư trú

Cá nhân cư trú phải đáp ứng 1 trong những điều kiện sau:

+ Có mặt trên lãnh thổ Việt Nam trên 183 ngày trở lên tính theo năm dương lịch hoặc liên tục 12 tháng kể từ ngày đầu tiên đến Việt Nam.

+ Có nơi ở thường xuyên tại Việt Nam. Bao gồm:

- Đăng ký thường trú tại Việt Nam (Đối với cá nhân việt nam: Sổ hộ khẩu, đối với người nước ngoài: Thẻ thường trú, thẻ tạm trú).

- Thuê nhà tại Việt Nam với thời hạn thuê trên 183 ngày/năm tính theo năm dương lịch hoặc liên tục 12 tháng kể từ ngày đầu tiên đến Việt Nam.

+ Không thỏa mãn 2 điều kiện trên nhưng không thể chứng minh mình là cá nhân cư trú tại quốc gia khác. Hồ sơ chứng minh cư trú tại quốc gia khác:

- Bản gốc giấy chứng nhận cư trú – đối với các quốc gia đã ký hiệp định thuế với Việt Nam.

- Bản photocopy hộ chiếu (để chứng minh số ngày thực tế có mặt tại Việt Nam) – đối với các quốc gia chưa ký hiệp định thuế với Việt Nam.

Cá nhân cư trú chịu thuế TNCN trên thu nhập toàn cầu (bao gồm thu nhập phát sinh ở Việt Nam và phát sinh ở các nước khác).

Cá nhân không cư trú

- Cá nhân không cư trú là người không đáp ứng điều kiện cá nhân cư trú.

- Cá nhân không cư trú chịu thuế TNCN trên thu nhập tại Việt Nam.

Kỳ tính thuế

Kỳ tính thuế TNCN với cá nhân cư trú được áp dụng như sau:

- Tính theo năm: Thu nhập từ hoạt động kinh doanh, tiền lương, tiền công.

- Tính thuế theo từng lần phát sinh: Sẽ áp dụng với các thu nhập còn lại (chuyển nhượng chứng khoán, đầu tư vốn, chuyển nhượng vốn, chuyển nhượng bất động sản, …).

Kỳ tính thuế TNCN với cá nhân không cư trú:

Đối với cá nhân không cư trú thì kỳ tính thuế theo từng lần phát sinh thu nhập với tất cả các loại thu nhập chịu thuế.

Các loại thu nhập phải chịu thuế

Thu nhập từ tiền lương, tiền công

Thu nhập từ tiền lương, tiền công là tổng thu nhập người lao động nhận được từ người sử dụng lao động bao gồm cả thu nhập bằng tiền và các lợi ích khác không bằng tiền.

Đọc thêm: Hướng dẫn tính thuế TNCN từ tiền lương tiền công

Thu nhập của hộ kinh doanh

Thu nhập của hộ kinh doanh cũng là một trong các thu nhập phải nộp thuế TNCN. Ngoài thuế TNCN, hộ kinh doanh phải nộp thêm lệ phí môn bài và thuế GTGT.

Thu nhập của cá nhân từ việc cho thuê tài sản

Cá nhân có thu nhập từ việc cho thuê tài sản nếu có thu nhập năm lớn hơn 100 triệu phải nộp 03 loại thuế, phí bao gồm lệ phí môn bài (theo bậc doanh thu phát sinh), 5% thuế TNCN và 5% thuế GTGT.

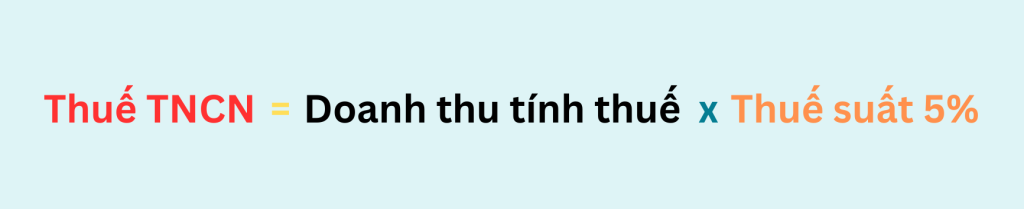

Thu nhập của đại lý xổ số, bảo hiểm, đa cấp

Trong đó:

- Doanh thu tính thuế là tổng tiền hoa hồng, các khoản thưởng, hỗ trợ và các khoản thu khác nhận từ công ty xổ số, bảo hiểm, đa cấp.

- Thời điểm tính thuế là thời điểm công ty xổ số, bảo hiểm, đa cấp trả hoa hồng, các khoản thưởng, hỗ trợ cho đại lý.

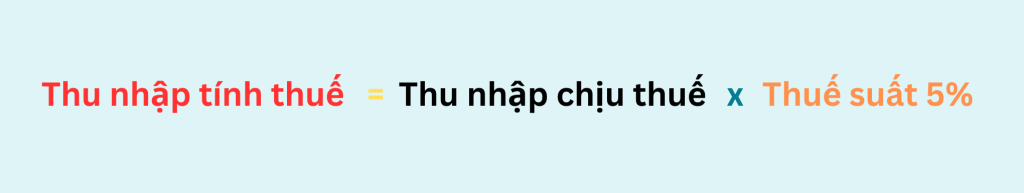

Thu nhập từ đầu tư vốn

Thu nhập từ đầu tư vốn là khoản thu cá nhân được nhận dưới các hình thức sau:

- Lãi từ việc cho vay theo hợp đồng hoặc thỏa thuận vay (trừ lãi tiền gửi nhận từ các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài).

- Cổ tức nhận từ việc góp vốn mua cổ phần.

- Lợi nhuận nhận được từ việc góp vốn vào công ty trách nhiệm hữu hạn, công ty hợp danh, liên doanh.

- Lợi tức từ việc tham gia góp vốn thành lập tổ chức tín dụng, quỹ đầu tư chứng khoán và các quỹ đầu tư khác.

- Phần tăng thêm của giá trị vốn góp nhận được khi giải thể, chuyển đổi mô hình kinh doanh, chia, tách, hợp nhất doanh nghiệp hoặc khi rút vốn.

- Thu nhập từ lãi trái phiếu, tín phiếu và các giấy tờ khác do các tổ chức trong nước phát hành.

- Thu nhập nhập được từ đầu tư vốn dưới các hình thức: góp vốn bằng hiện vật, danh tiếng, quyền sử dụng đất, bằng phát minh, sáng chế.

- Nhận cổ tức trả bằng cổ phiếu, từ lợi tức ghi tăng vốn.

Thời điểm tính thuế: Là thời điểm tổ chức, cá nhân trả thu nhập cho người nộp.

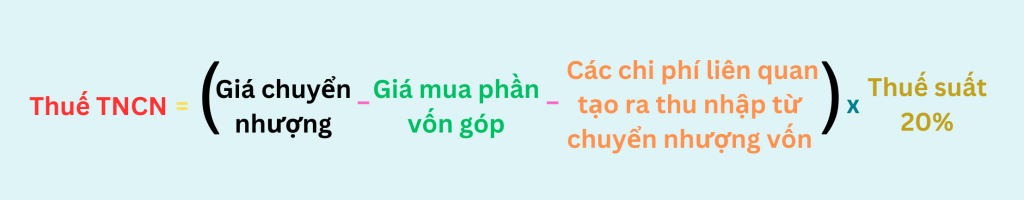

Thu nhập từ chuyển nhượng vốn

Thu nhập từ chuyển nhượng vốn là khoản thu nhập nhận được từ:

- Chuyển nhượng vốn góp trong công ty trách nhiệm hữu hạn, công ty hợp danh, liên doanh, hợp đồng hợp tác kinh doanh.

- Thu nhập từ chuyển nhượng vốn dưới các hình thức khác.

Thời điểm tính thuế: là thời điểm hợp đồng chuyển nhượng vốn góp có hiệu lực. Ngoại trừ trường hợp góp vốn bằng phần vốn góp thì thời điểm xác định thu nhập là lúc cá nhân chuyển nhượng hoặc rút phần vốn góp đó.

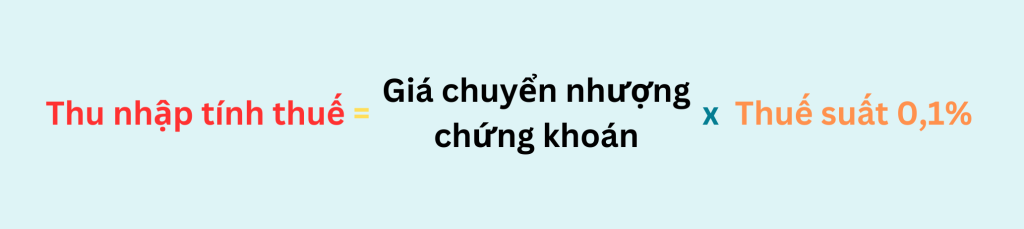

Thu nhập từ chuyển nhượng chứng khoán

Thu nhập từ chuyển nhượng chứng khoán là thu nhập từ chuyển nhượng cổ phiếu, quyền mua cổ phiếu, trái phiếu, tín phiếu, các loại chứng khoán khác theo quy định. Và thu nhập chuyển nhượng cổ phiếu giữa các cá nhân trong công ty cổ phần.

Thời điểm tính thuế đối với hoạt động chuyển nhượng chứng khoán được quy định như sau:

- Chứng khoán của công ty đại chúng giao dịch trên Sở giao dịch chứng khoán là thời điểm nhận được thu nhập từ việc chuyển nhượng.

- Chứng khoán của công ty đại chúng không giao dịch trên Sở giao dịch chứng khoán mà thực hiện chuyển quyền qua hệ thống chuyển quyền của Trung tâm lưu ký chứng khoán là thời điểm chuyển quyền sở hữu tại Trung tâm lưu ký chứng khoán.

- Đối với chứng khoán không thuộc 2 trường hợp trên thì thời điểm xác nhận thu nhập là thời điểm hợp đồng chuyển nhượng có hiệu lực.

- Góp vốn bằng chứng khoán thì thời điểm tính thuế là thời điểm chuyển nhượng chứng khoán để góp vốn.

Thu nhập từ chuyển nhượng bất động sản

Thu nhập từ chuyển nhượng bất động sản là các khoản thu từ việc chuyển nhượng bất động sản gồm:

+ Chuyển nhượng quyền sử dụng đất.

+ Chuyển nhượng quyền sử dụng đất và tài sản gắn liền với đất như: Nhà ở, kết cấu hạ tầng và các công trình, các sản phẩm nông, lâm, ngư nghiệp.

+ Chuyển nhượng quyền sở hữu nhà ở, kể cả nhà ở hình thành trong tương lai

+ Chuyển nhượng quyền thuê đất, mặt nước.

+ Góp vốn bằng bất động sản để thành lập doanh nghiệp hoặc tăng vốn sản xuất kinh doanh theo quy định.

+ Uỷ quyền bất động sản (người được uỷ quyền có quyền chuyển nhượng hoặc quyền như người sở hữu bất động sản theo quy định).

+ Các khoản thu khác từ chuyển nhượng bất động sản dưới mọi hình thức.

Thời điểm tính thuế chuyển nhượng bất động sản

+ Bên bán là người có trách nhiệm kê khai và nộp thuế (nếu trong hợp đồng không có quy định rõ ràng về việc bên nào là bên có trách nhiệm kê khai, nộp thuế): Thời điểm tính thuế là thời điểm hợp đồng chuyển nhượng có hiệu lực.

+ Nếu trong hợp đồng quy định bên mua là bên kê khai thuế thay: Thời điểm tính thuế là thời điểm thực hiện các thủ tục chuyển giao quyền sở hữu.

Thu nhập miễn thuế TNCN từ chuyển nhượng bất động sản bao gồm:

+ Chuyển nhượng giữa các mối quan hệ vợ – chồng; cha mẹ/cha mẹ vợ/cha mẹ chồng – con; ông/bà – cháu, anh/chị – em.

+ Phân chia bất động sản có được trong thời kỳ hôn nhân.

+ Chuyển nhượng bất động sản mà thỏa mãn đồng thời 3 điều kiện:

- Chuyển nhượng toàn bộ bất động sản (không chuyển nhượng 1 phần).

- Đã sở hữu bất động sản nhiều hơn 183 ngày.

- Chỉ có quyền sở hữu duy nhất một bất động sản tại thời điểm chuyển nhượng

Thuế TNCN từ chuyển nhượng bất động sản cho cả cá nhân cư trú và không cư trú là:

Thu nhập từ trúng thưởng, quà tặng, thừa kế

Thu nhập từ trúng thưởng: là khoản thu nhập được nhận bằng tiền hoặc hiện vật được nhận dưới các hình thức sau:

- Trúng thưởng xổ số do các công ty xổ số phát hành trả thưởng.

- Trúng thưởng trong các hình thức cá cược, đặt cược được pháp luật cho phép.

- Trúng thưởng trong các trò chơi, cuộc thi có thưởng và các hình thức trúng thưởng khác.

Thu nhập từ thừa kế: là khoản thu nhập được nhận theo di chúc hoặc theo quy định của luật thừa kế như: chứng khoán; phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh; bất động sản; các tài sản khác có đăng ký quyền sử dụng và sở hữu với cơ quan nhà nước.

Thu nhập từ quà tặng: là khoản thu nhập cá nhân nhận từ các tổ chức, cá nhân trong và ngoài nước như: chứng khoán; phần vốn góp trong các tổ chức kinh tế, cơ sở kinh doanh; bất động sản; các tài sản khác có đăng ký quyền sử dụng và sở hữu với cơ quan nhà nước.

Thời điểm tính thuế:

- Đối với trúng thưởng là tổ chức, cá nhân trả thưởng cho người trúng thưởng.

- Đối với thừa kế, quà tặng là thời điểm cá nhân đăng ký quyền sở hữu, sử dụng tài sản thừa kế, quà tặng.

Thu nhập từ bản quyền, nhượng quyền

Thu nhập từ bản quyền: là thu nhập từ chuyển nhượng quyền sở hữu, quyền sử dụng đối tượng sử dụng quyền sở hữu trí tuệ, chuyển giao công nghệ.

Thu nhập từ nhượng quyền: là bên nhượng quyền cho phép và yêu cầu bên nhận quyền tự tiến hành mua bán hàng hóa, cung ứng dịch vụ theo các điều kiện tại hợp đồng nhượng quyền.

Thời điểm tính thuế TNCN:

- Với thu nhập từ bản quyền tại thời điểm trả tiền bản quyền.

- Với thu nhập từ nhượng quyền tại thời điểm thanh toán tiền nhượng quyền giữa bên nhượng và bên nhận nhượng quyền.

Tham khảo thêm

Dịch vụ liên quan

KIẾN THỨC

Bài viết liên quan