Dịch vụ kế toán

của INNO

Thông tin về thuế Giá trị gia tăng doanh nghiệp cần biết

Nội dung chính

- Tổng quan về thuế giá trị gia tăng

- Công thức xác định thuế giá trị gia tăng

- Tính thuế GTGT theo phương pháp khấu trừ

- Tính thuế GTGT theo phương pháp trực tiếp trên doanh thu

- Tính thuế GTGT theo phương pháp trực tiếp trên giá trị gia tăng

- Quy định về kê khai thuế giá trị gia tăng

- Hoàn thuế giá trị gia tăng

Tổng quan về thuế giá trị gia tăng

- Thuế giá trị gia tăng (GTGT) là loại thuế đánh vào hàng hóa, dịch vụ dùng cho sản xuất, thương mại mà tiêu dùng tại Việt Nam, trừ một số hàng hóa, dịch vụ không chịu thuế theo quy định.

- Thuế GTGT là một loại thuế gián thu (người chịu thuế là người tiêu dùng (mua) hàng hóa, dịch vụ nhưng người kê khai và nộp thuế vào ngân sách nhà nước là người bán hàng hóa, dịch vụ.

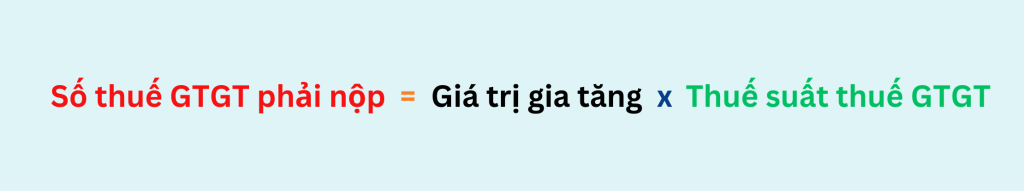

Công thức xác định thuế giá trị gia tăng

Trong đó: Giá tính thuế GTGT là giá trước (không bao gồm) thuế GTGT.

Ví dụ: Inno mua một máy in để sử dụng tại văn phòng, giá chưa bao gồm thuế GTGT của máy in là 15.000.000đ. Vậy giá tính thuế là 15.000.000đ. Máy in là hàng hóa chịu thuế suất 10%, vì vậy, thuế giá trị gia tăng là: 15.000.000đ x 10% = 1.500.000đ.

Tính thuế GTGT theo phương pháp khấu trừ

Đối tượng áp dụng:

- Áp dụng đối với những công ty hoạt động đăng ký áp dụng đầy đủ chuẩn mực kế toán Việt Nam (VAS), các chế độ hóa đơn, chứng từ (đa số các công ty Việt Nam đều đáp ứng đủ các tiêu chuẩn này trừ một số doanh nghiệp nước ngoài kinh doanh tại Việt Nam nhưng không áp dụng đầy đủ VAS).

- Doanh nghiệp có doanh thu từ 1 tỷ đồng trở lên/ năm hoặc doanh thu dưới 1 tỷ đồng/năm nhưng tự nguyện đăng ký kê khai theo phương pháp khấu trừ.

Thuế suất thuế GTGT:

Theo quy định của luật thuế GTGT hiện nay có 4 mức thuế suất thuế giá trị gia tăng được áp dụng là: Không chịu thuế, 0%, 5%, 10%.

Không chịu thuế: Những hàng hóa, dịch vụ không chịu thuế giá trị gia tăng điển hình có thể kể đến như: chuyển quyền sử dụng đất, những dịch vụ tài chính được cung cấp bởi các tổ chức trung gian tài chính, ngân hàng, công ty chứng khoán, dịch vụ giáo dục, vận tải hành khách công cộng (bằng xe bus, tàu hỏa,…), chuyển giao công nghệ, phần mềm và các dịch vụ phần mềm.

Mức thuế suất 0% áp dụng cho:

- Hàng hóa, dịch vụ xuất khẩu.

- Vận chuyển quốc tế.

- Dịch vụ hàng không, hàng hải cung cấp cho các công ty nước ngoài hoặc thông qua đại lý.

Mức thuế suất 5%: Là mức thuế suất áp dụng đối với hàng hóa, dịch vụ thiết yếu cho nông nghiệp, nước sạch, sách, dụng cụ dạy, học nhà ở xã hội, những hoạt động văn hóa.

Mức thuế suất 10%: Là mức thuế suất áp dụng cho hàng hóa, dịch vụ thông thường khác.

Đọc thêm: Các mức thuế suất thuế GTGT cho từng ngành nghề

Cách tính thuế GTGT phải nộp:

Tính thuế GTGT theo phương pháp trực tiếp trên doanh thu

Đối tượng áp dụng:

- Doanh nghiệp, hợp tác xã có doanh thu hàng năm dưới mức ngưỡng doanh thu một tỷ đồng và không đăng ký tự nguyện áp dụng phương pháp khấu trừ.

- Cá nhân, hộ kinh doanh.

- Tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam không theo Luật Đầu tư và các tổ chức khác không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định của pháp luật (trừ các tổ chức, cá nhân nước ngoài cung cấp hàng hóa, dịch vụ để tiến hành hoạt động tìm kiếm, thăm dò, phát triển và khai thác dầu khí).

- Tổ chức kinh tế khác không phải là doanh nghiệp, hợp tác xã, trừ trường hợp đăng ký nộp thuế theo phương pháp khấu trừ.

Công thức tính:

Trong đó, thuế suất thuế GTGT được quy định như sau:

- Phân phối, cung cấp hàng hóa: 1%;

- Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 5%;

- Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: 3%;

- Hoạt động kinh doanh khác: 2%.

Tính thuế GTGT theo phương pháp trực tiếp trên giá trị gia tăng

Đối tượng áp dụng:

Phương pháp này áp dụng cho đối tượng có mua, bán, hoạt động chế tác vàng bạc, đá quý.

Công thức tính:

Trong đó: Giá Trị Gia Tăng = Giá thanh toán của vàng bạc, đá quý bán ra – Giá mua vào của vàng, bạc, đá quý tương ứng (Bao gồm cả thuế GTGT)

Thuế suất thuế GTGT:

- Không chịu thuế: Nhập khẩu vàng thỏi, vàng miếng và các hình thái khác không được chế tác thành đồ trang sức hoặc các vật phẩm khác.

- Thuế suất 10%: Cho các hoạt động còn lại.

Quy định về kê khai thuế giá trị gia tăng

Theo như quy định về Luật thuế GTGT, doanh nghiệp có nghĩa vụ phải nộp báo cáo thuế định kỳ để cơ quan thuế quản lý nghĩa vụ nộp thuế GTGT. Theo đó có 2 kỳ kê khai thuế GTGT: Kê khai theo tháng hoặc kê khai theo quý. Vì thế nên doanh nghiệp cần phải xác định được mình thuộc đối tượng kê khai thuế GTGT theo Tháng hay theo Quý.

Doanh nghiệp thuộc đối tượng kê khai thuế GTGT theo tháng:

- Người nộp thuế GTGT có tổng doanh thu bán hàng hóa và dịch vụ năm trước liền kề từ 50 tỷ đồng trở lên.

Doanh nghiệp thuộc đối tượng kê khai thuế GTGT theo quý:

- Người nộp thuế GTGT mới bắt đầu hoạt động, kinh doanh (sau khi hoạt động đủ 12 tháng thì căn cứ vào theo mức doanh thu của năm dương lịch trước liền kề để xác định thực hiện kê khai thuế theo tháng hay quý).

- Người nộp thuế GTGT có tổng doanh thu bán hàng hóa và dịch vụ năm trước liền kề từ 50 tỷ trở xuống.

Ví dụ:

INNO thành lập năm 2018 => trong năm 2018 (năm đầu tiên thành lập), INNO kê khai thuế GTGT theo quý.

Tới đầu năm 2019 INNO xác định tổng doanh thu năm 2018 là 52 tỷ => INNO sẽ chuyển từ kê khai thuế GTGT theo quý sang kê khai thuế GTGT theo tháng.

Đầu năm 2020, INNO xác định tổng doanh thu năm 2019 là 45 tỷ => INNO sẽ áp dụng kê khai thuế GTGT theo quý cho năm 2020.

Đọc thêm: Quy định về hạn nộp các tờ khai thuế

Hoàn thuế giá trị gia tăng

Các đối tượng được hoàn thuế GTGT bao gồm:

Dự án đầu tư

Có 2 trường hợp dự án đầu tư đủ điều kiện hoàn thuế

Dự án đầu tư mới. Thỏa mãn các điều kiện:

- Đăng ký kê khai thuế GTGT theo phương pháp khấu trừ và đang trong giai đoạn đầu tư có số thuế GTGT được khấu trừ từ 300 triệu đồng trở lên => Được xét hoàn thuế.

- Nếu thời gian đầu tư của dự án dài hơn 1 năm => Được xét hoàn hàng năm.

Doanh nghiệp đang hoạt động, kê khai thuế GTGT theo phương pháp khấu trừ, có dự án đầu tư mới riêng (tách biệt với các dự án đầu tư cũ và đang trong giai đoạn đầu tư):

- Doanh nghiệp kê khai riêng dự án đầu tư mới và các hoạt động kinh doanh hiện tại (kê khai trên hai tờ khai riêng) sau đó doanh nghiệp thực hiện bù trừ thuế GTGT còn được khấu trừ của dự án đầu tư mới với thuế GTGT phải nộp của các hoạt động kinh doanh khác, sau khi bù trừ số thuế còn được khấu trừ của dự án đầu tư lớn hơn 300 triệu đồng => Được xét hoàn thuế.

Doanh nghiệp có hoạt động xuất khẩu hàng hoá, dịch vụ

- Doanh nghiệp có hoạt động xuất khẩu hàng hóa, dịch vụ có số thuế GTGT hàng tháng/quý còn được khấu trừ lớn hơn 300 triệu đồng => Được xét hoàn thuế.

- Trường hợp doanh nghiệp có cả hoạt động bán hàng hóa bán trong nước và xuất khẩu => Doanh nghiệp chỉ được hoàn thuế GTGT đầu vào phục vụ cho hoạt động xuất khẩu. Trong trường hợp này, doanh nghiệp cần tách rời được thuế GTGT đầu vào phục vụ cho từng hoạt động, nếu không tách rời được, thuế GTGT đầu vào sẽ được chia theo tỷ lệ doanh thu của kỳ thuế được hoàn.

Lưu ý: Số thuế GTGT được hoàn không quá 10% doanh thu hoạt động xuất khẩu.

Doanh nghiệp chia tách, hợp nhất, sáp nhập, giải thể, chuyển đổi sở hữu, chấm dứt hoạt động

Doanh nghiệp có các hoạt động như chia tách, hợp nhất, sáp nhập, giải thể hay chấm dứt hoạt động có số thuế GTGT chưa khấu trừ hết hoặc nộp thừa thì doanh nghiệp có thể nộp hồ sơ xin hoàn số thuế nộp thừa hoặc chưa khấu trừ hết đó.

Đọc thêm: Điều kiện hoàn thuế, thủ tục hoàn thuế

Tham khảo thêm

Dịch vụ liên quan

KIẾN THỨC

Bài viết liên quan