Dịch vụ kế toán

của INNO

EBITDA và Giao dịch liên kết

Nội dung chính

Căn cứ pháp lý

- Luật quản lý thuế 2019

- Nghị định 132/2020/NĐ-CP

Giao dịch độc lập, giao dịch liên kết là gì?

- Giao dịch độc lập là giao dịch giữa các bên không có mối quan hệ liên kết.

Trái ngược với giao dịch độc lập,

- Giao dịch liên kết là giao dịch giữa các bên có mối quan hệ liên kết.

Cách xác định các bên có quan hệ liên kết

Các bên được coi là có quan hệ liên kết khi một bên tham gia trực tiếp hoặc gián tiếp vào việc điều hành, kiểm soát, góp vốn hoặc đầu tư vào bên kia. Chi tiết:

Mối quan hệ về việc nắm giữ vốn góp

Cụ thể:

- Một doanh nghiệp nắm giữ trực tiếp hoặc gián tiếp ít nhất 25% vốn góp của doanh nghiệp kia.

- Cả hai doanh nghiệp đều có ít nhất 25% vốn góp do một bên thứ ba nắm giữ (nắm giữ trực tiếp hoặc gián tiếp).

- Một doanh nghiệp là cổ đông lớn nhất về vốn góp và nắm giữ trực tiếp hoặc gián tiếp ít nhất 10% tổng số cổ phần của doanh nghiệp kia.

- Các doanh nghiệp chịu sự kiểm soát của một cá nhân thông qua vốn góp của cá nhân này vào doanh nghiệp đó hoặc trực tiếp tham gia điều hành doanh nghiệp.

- Doanh nghiệp có phát sinh các giao dịch nhượng, nhận chuyển nhượng vốn góp lớn hơn hoặc bằng 25% vốn góp của chủ sở hữu của doanh nghiệp trong kỳ tính thuế.

Hoạt động cho vay

Cụ thể:

- Một doanh nghiệp bảo lãnh hoặc cho một doanh nghiệp khác vay vốn mà khoản vay lớn hơn hoặc bằng 25% vốn góp của chủ sở hữu của doanh nghiệp đi vay và chiếm trên 50% tổng giá trị các khoản nợ trung và dài hạn (các khoản nợ có thời gian trên 1 năm) của doanh nghiệp đi vay.

- Doanh nghiệp có phát sinh các giao dịch vay, cho vay ít nhất 10% vốn góp của chủ sở hữu tại thời điểm phát sinh giao dịch trong kỳ tính thuế với cá nhân điều hành, kiểm soát doanh nghiệp hoặc với cá nhân thuộc trong một các mối quan hệ vợ, chồng; cha mẹ đẻ, cha mẹ nuôi, cha dượng, mẹ kế, cha mẹ vợ, cha mẹ chồng; con đẻ, con nuôi, con riêng của vợ hoặc chồng, con dâu, con rể; anh, chị, em cùng cha mẹ, anh, chị em cùng cha khác mẹ, anh, chị, em cùng mẹ khác cha, anh rể, em rể, chị dâu, em dâu của người cùng cha mẹ hoặc cùng cha khác mẹ, cùng mẹ khác cha; ông bà nội, ông bà ngoại; cháu nội, cháu ngoại; cô, dì, chú, cậu, bác ruột và cháu ruột.

Các doanh nghiệp có hai ban lãnh đạo điều hành hoặc ban lãnh đạo có quyền quyết định các chính sách có mối quan hệ với nhau.

Cụ thể:

- Một doanh nghiệp chỉ định thành viên ban lãnh đạo điều hành hoặc nắm quyền kiểm soát của một doanh nghiệp khác với điều kiện số lượng các thành viên được doanh nghiệp thứ nhất chỉ định chiếm trên 50% tổng số thành viên ban lãnh đạo điều hành hoặc nắm quyền kiểm soát của doanh nghiệp thứ hai; hoặc một thành viên được doanh nghiệp thứ nhất chỉ định có quyền quyết định các chính sách tài chính hoặc hoạt động kinh doanh của doanh nghiệp thứ hai.

- Hai doanh nghiệp cùng có trên 50% thành viên ban lãnh đạo hoặc cùng có một thành viên ban lãnh đạo có quyền quyết định các chính sách tài chính hoặc hoạt động kinh doanh được chỉ định bởi một bên thứ ba.

- Hai doanh nghiệp được điều hành hoặc chịu sự kiểm soát về nhân sự, tài chính và hoạt động kinh doanh bởi các cá nhân thuộc một trong các mối quan hệ vợ, chồng; cha mẹ đẻ, cha mẹ nuôi, cha dượng, mẹ kế, cha mẹ vợ, cha mẹ chồng; con đẻ, con nuôi, con riêng của vợ hoặc chồng, con dâu, con rể; anh, chị, em cùng cha mẹ, anh, chị em cùng cha khác mẹ, anh, chị, em cùng mẹ khác cha, anh rể, em rể, chị dâu, em dâu của người cùng cha mẹ hoặc cùng cha khác mẹ, cùng mẹ khác cha; ông bà nội, ông bà ngoại; cháu nội, cháu ngoại; cô, dì, chú, cậu, bác ruột và cháu ruột.

- Một doanh nghiệp chịu sự điều hành, kiểm soát, quyết định trên thực tế đối với hoạt động sản xuất kinh doanh của doanh nghiệp kia.

- Các bên trực tiếp hay gián tiếp cùng chịu sự điều hành, kiểm soát, góp vốn hoặc đầu tư của một bên khác.

Hai cơ sở kinh doanh có mối quan hệ trụ sở chính và cơ sở thường trú hoặc cùng là cơ sở thường trú của một tổ chức, cá nhân ở ngoài.

Các chi phí liên quan đến giao dịch liên kết khi tính thuế

Chi phí được trừ

Các khoản chi phí phát sinh trong giao dịch liên kết được trừ khi tính thuế nếu:

- Dịch vụ được cung cấp trong giao dịch liên kết có giá trị thương mại, tài chính, kinh tế và phục vụ trực tiếp cho hoạt động sản xuất kinh doanh.

- Dịch vụ từ các bên liên kết được xác định đã cung cấp trong điều kiện, hoàn cảnh tương tự các bên độc lập chi trả cho các dịch vụ này.

- Chi phí được thanh toán trên cơ sở nguyên tắc giao dịch độc lập và phương pháp tính giá giao dịch liên kết hoặc phân bổ mức phí dịch vụ giữa các bên liên kết phải được áp dụng thống nhất đối với các loại hình dịch vụ tương tự.

- Có đầy đủ hợp đồng, chứng từ, hóa đơn và thông tin về phương pháp tính, yếu tố phân bổ và chính sách giá đối với khoản chi phí đã chi.

Đọc thêm: Các phương pháp tính giá giao dịch liên kết

Chi phí không được trừ

Các khoản chi phí phát sinh trong giao dịch liên kết không được trừ khi tính thuế nếu: Chi phí của giao dịch liên kết không phù hợp bản chất giao dịch độc lập hoặc không góp phần tạo ra doanh thu, thu nhập cho hoạt động sản xuất, kinh doanh không được tính vào chi phí được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp trong kỳ, bao gồm:

- Chi phí thanh toán cho bên liên kết không thực hiện bất kỳ hoạt động sản xuất, kinh doanh nào liên quan đến ngành nghề, hoạt động sản xuất, kinh doanh.

- Chi phí thanh toán cho bên liên kết có hoạt động sản xuất, kinh doanh nhưng quy mô tài sản, số lượng nhân viên và chức năng sản xuất, kinh doanh không tương xứng với giá trị chi phí thanh toán.

- Chi phí thanh toán cho bên liên kết là đối tượng cư trú của một nước hoặc vùng lãnh thổ không thu thuế thu nhập doanh nghiệp, không góp phần tạo ra doanh thu, giá trị gia tăng cho hoạt động sản xuất, kinh doanh.

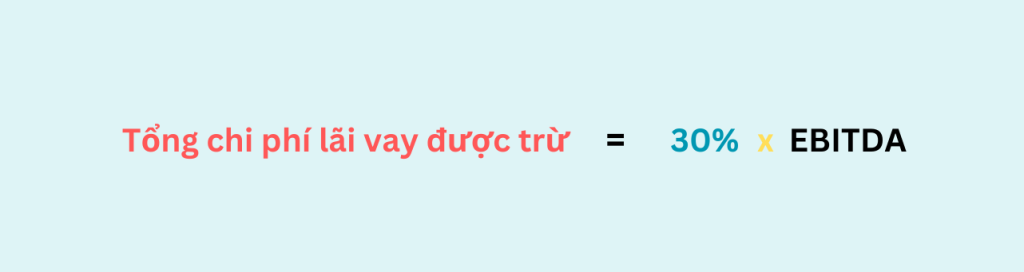

Chi phí lãi vay và EBITDA

Tổng chi phí lãi vay được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp đối với doanh nghiệp có giao dịch liên kết:

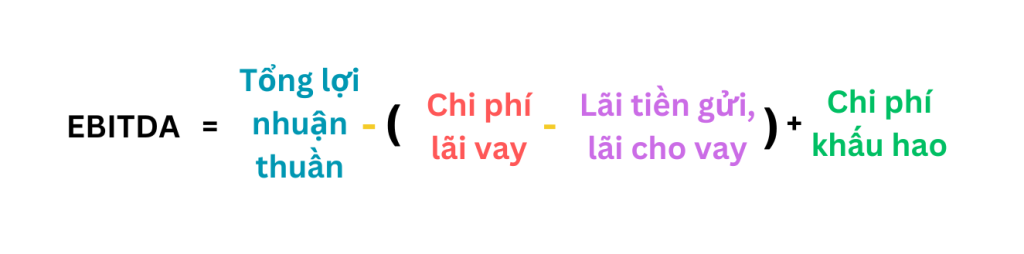

Tổng chi phí lãi vay (sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ – nếu có) được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ hay còn gọi là EBITDA (viết tắt của Earning Before Interest, Tax, Depreciation Amortisation). Tức là:

Trong đó:

Ví dụ 1

Công ty X thành lập và đăng ký vốn điều lệ là 5 tỷ đồng. Trong năm 2022, công ty X có vay ngân hàng A một khoản vay với tổng giá trị vay là 2 tỷ đồng. trong vòng 2 năm. Tổng các khoản nợ trung và dài hạn của công ty A là 3 tỉ đồng. Tổng chi phí lãi vay phát sinh trong năm 2022 là 300 triệu, tổng lợi nhuận thuần là 150 triệu, khoản thu từ lãi tiền gửi và các khoản cho vay là 100 triệu đồng, chi phí khấu hao trong năm là 65 triệu đồng.

Ta có:

- EBITDA = [150 + (300-100) + 65] = 415 (triệu đồng)

- Tổng chi phí lãi vay được trừ = 30% x 415 = 124,5 (triệu đồng)

- Phần chi phí lãi vay còn lại không được trừ trong kỳ = 300 – 124,5 = 175,5 triệu đồng sẽ được chuyển sang trừ ở các kì tính thuế tiếp theo tối đa là 05 năm kể từ năm tiếp theo.

Ví dụ 2

Công ty Y thành lập và đăng ký vốn điều lệ là 5 tỷ đồng. Trong năm 2022, công ty Y có vay ngân hàng B một khoản vay với tổng giá trị vay là 2 tỷ đồng. trong vòng 2 năm. Tổng các khoản nợ trung và dài hạn của công ty Y là 3 tỉ đồng. Tổng chi phí lãi vay phát sinh trong năm 2022 là 300 triệu, tổng lợi nhuận thuần là 800 triệu, khoản thu từ lãi tiền gửi và các khoản cho vay là 100 triệu đồng, chi phí khấu hao trong năm là 65 triệu đồng.

Ta có:

- EBITDA = [800 + (300-100) + 65] = 1,065 (triệu đồng)

- Tổng chi phí lãi vay được trừ = 30% x 1,065 = 319,5 (triệu đồng) > 300 triệu đồng. Vậy công ty Y được khấu trừ toàn bộ chi phí lãi vay phát sinh trong kỳ.

- Phần chi phí lãi vay không được trừ được chuyển sang kỳ tính thuế tiếp theo khi xác định tổng chi phí lãi vay được trừ trong trường hợp tổng chi phí lãi vay phát sinh được trừ của kỳ tính thuế tiếp theo thấp hơn 30% EBITDA của kỳ tính thế đó. Thời gian chuyển chi phí lãi vay tính liên tục không quá 05 năm kể từ năm tiếp.

Trường hợp miễn kê khai giao dịch liên kết

Trường hợp doanh nghiệp chỉ phát sinh giao dịch với các bên liên kết là đối tượng nộp thuế thu nhập doanh nghiệp tại Việt Nam, áp dụng cùng mức thuế suất thuế thu nhập doanh nghiệp và không bên nào được hưởng ưu đãi thuế thu nhập doanh nghiệp trong kỳ tính thuế, thì thuế được miễn kê khai:

- Mục III, Mục IV – Phụ lục I – ban hành kèm theo nghị định 132/2020 NĐ-CP (lưu ý vẫn phải kê khai Mục I, Mục II).

- Miễn lập Hồ sơ xác định giá giao dịch liên kết.

Miễn lập Hồ sơ xác định giá giao dịch liên kết nhưng vẫn phải kê khai Phụ lục I – ban hành kèm theo nghị định 132/2020 NĐ-CP trong các trường hợp sau:

- Doanh nghiệp có phát sinh giao dịch liên kết nhưng tổng doanh thu phát sinh của kỳ tính thuế dưới 50 tỷ đồng và tổng giá trị tất cả các giao dịch liên kết phát sinh trong kỳ tính thuế dưới 30 tỷ đồng.

- Doanh nghiệp đã ký kết Thỏa thuận trước về phương pháp xác định giá tính thuế thực hiện nộp Báo cáo thường niên theo quy định pháp luật về Thỏa thuận trước về phương pháp xác định giá tính thuế.

- Doanh nghiệp thực hiện kinh doanh với chức năng đơn giản, không phát sinh doanh thu, chi phí từ hoạt động khai thác, sử dụng tài sản vô hình, có doanh thu dưới 200 tỷ đồng, áp dụng tỷ suất lợi nhuận thuần chưa trừ chi phí lãi vay và thuế thu nhập doanh nghiệp (không bao gồm chênh lệch doanh thu và chi phí của hoạt động tài chính) trên doanh thu thuần, bao gồm các lĩnh vực như sau:

+ Phân phối: Từ 5% trở lên;

+ Sản xuất: Từ 10% trở lên;

+ Gia công: Từ 15% trở lên.

Ví dụ:

Công ty A hoạt động trong lĩnh vực phân phối hàng hóa. Trong năm 2022 có doanh thu là 80 tỷ đồng, hàng bán bị trả lại 3,5 tỷ đồng, các khoản chiết khấu thương mại 1 tỷ đồng. Tổng lợi nhuận thuần (trước thuế và lãi vay) trong kì là 9 tỷ đồng.

Vậy ta có:

- Lợi nhuận thuần: 9 tỷ đồng

- Doanh thu thuần = Tổng doanh thu – Hàng bán bị trả lại – Chiết khấu thương mại = 80 – 3,5 – 1 = 75,5 tỷ đồng

- Tỉ suất lợi nhuận thuần/Doanh thu thuần = 9/75,5 = 11,9%

Tỉ suất lợi nhuận thuần trên doanh thu thuần là 11,9% => Vậy nên công ty được miễn lập hồ sơ xác định giá giao dịch liên kết. (Lưu ý: Chỉ miễn lập hồ sơ xác định giá giao dịch liên kết, doanh nghiệp vẫn phải kê khai xác định giá giao dịch liên kết theo Phụ lục I – ND132/2020 NĐ-CP)

Lưu ý:

- Trường hợp doanh nghiệp theo dõi, hạch toán riêng doanh thu, chi phí của từng lĩnh vực => Áp dụng tỷ suất lợi nhuận thuần chưa trừ chi phí lãi vay và thuế thu nhập doanh nghiệp trên doanh thu thuần tương ứng với từng lĩnh vực.

- Trường hợp doanh nghiệp hạch toán riêng được doanh thu nhưng không theo dõi, hạch toán riêng được chi phí phát sinh của từng lĩnh vực trong hoạt động sản xuất, kinh doanh => Thực hiện phân bổ chi phí theo tỷ lệ doanh thu của từng lĩnh vực để áp dụng tỷ suất lợi nhuận thuần chưa trừ chi phí lãi vay và thuế thu nhập doanh nghiệp trên doanh thu thuần tương ứng với từng lĩnh vực.

- Trường hợp doanh nghiệp không theo dõi, hạch toán riêng được doanh thu và chi phí của từng lĩnh vực hoạt động sản xuất, kinh doanh để xác định tỷ suất lợi nhuận thuần chưa trừ chi phí lãi vay và thuế thu nhập doanh nghiệp tương ứng với từng lĩnh vực => Áp dụng tỷ suất lợi nhuận thuần chưa trừ chi phí lãi vay và thuế thu nhập doanh nghiệp trên doanh thu thuần của lĩnh vực có tỷ suất cao nhất.

Trường hợp doanh nghiệp không áp dụng theo mức tỷ suất lợi nhuận thuần thì phải lập Hồ sơ xác định giá giao dịch liên kết theo quy định.

Tham khảo thêm

Dịch vụ liên quan

KIẾN THỨC

Bài viết liên quan